この記事は、海外の貯蓄型オフショア生命保険・資産運用の情報を探している人向けの記事です。

僕が実際に加入した体験談をもとに、またオフショア生命保険の利率やメリットデメリット、手続きのやり方、加入したい場合の手続き方法について書きました。

7.5年経ち、途中経過をこちらに書きました。合わせてご覧ください。https://life-agile.com/archives/13504

比較対象・日本の定期預金

ちょくちょく海外に行っていると、日本にいると見えない情報が色々と入ってきます。

資産運用関係の話も多々あって、タイでは銀行口座と証券口座を作ったし、香港やニュージーランドやカンボジアに行った時も、銀行で日本より圧倒的に金利の良い定期預金の話なんかを聞いてきました。

ちなみに、今、日本の金利は定期5年で0.002%~0.2%程度というところでしょうか。

こんな数字だと、もはやお金が増えるというより現状維持、いや、これだけ寝かせて現状維持なら預けないほうがマシ、というレベルですね。

むしろ、円の価値が下がるにつれ、相対的に資産は目減りしているわけです。

銀行預金で寝かせておく=実質目減りしているということに気づかないといけません。

が、日本ではこういうのを学校で教えてくれないですね。

僕も経営学部卒なのに、最近まであまり気にしたことがありませんでした。

ちなみに、ニュージーランドの定期預金は4%程度。カンボジアやスリランカで6%(米ドル建て)ほどかな。

香港でオフショア生命保険に入ってきました。

さて、前回、香港に行った目的の1つは、新しく生命保険に加入すること。その体験談です。

オフショア生命保険というのは、海外の生命保険のうち、日本居住者の人でも入ることが出来る海外の生命保険のことです。

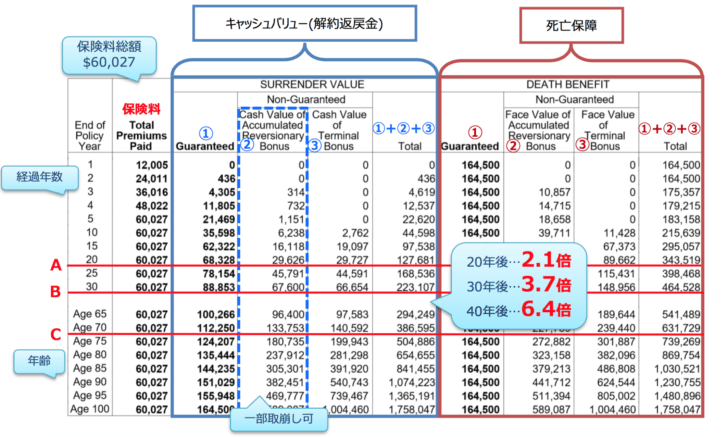

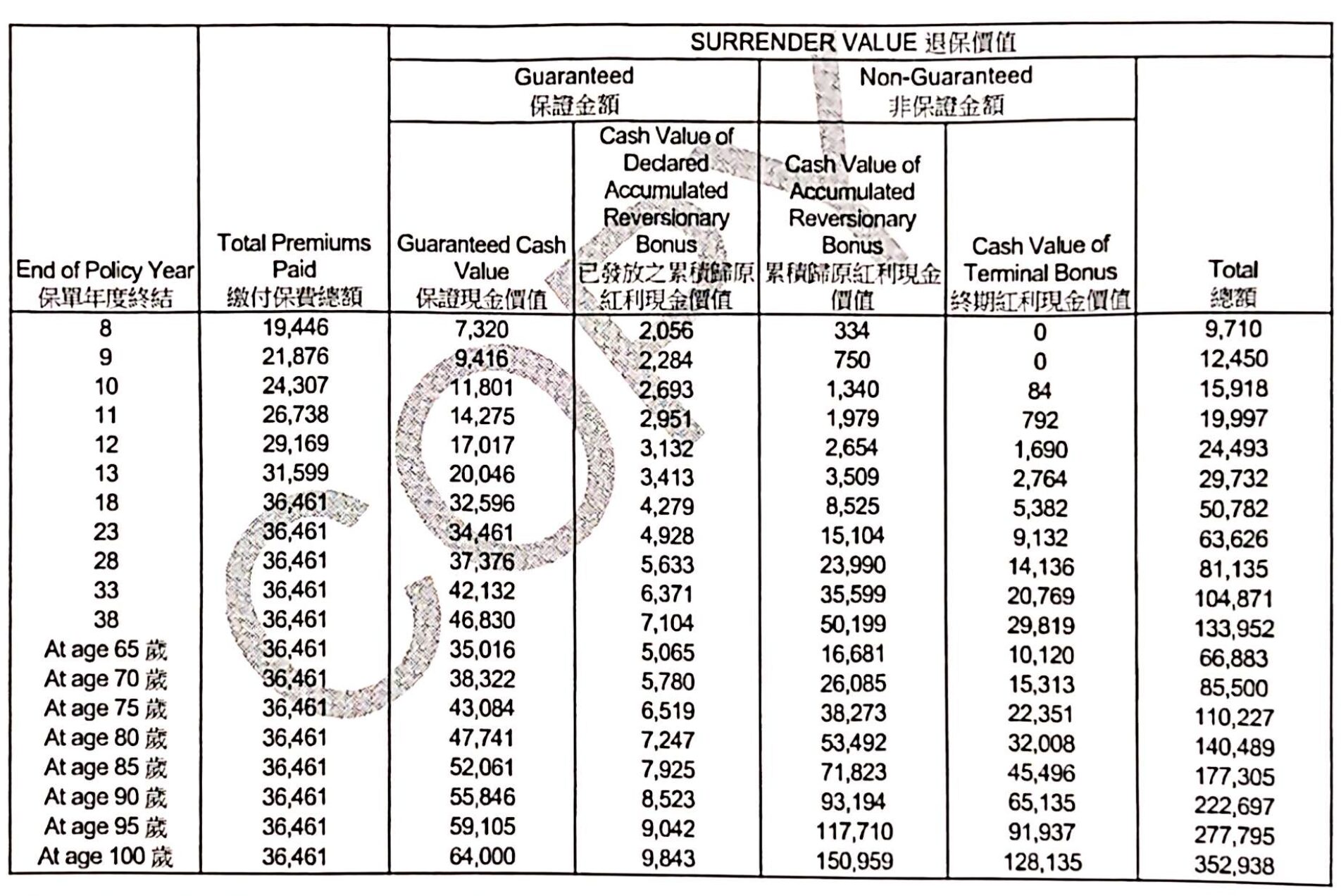

シミュレーション:30歳男性(非喫煙) 年間険料12,000米ドル 5年払い

- Guaranteed

…保証解約返戻金- Cash Value of Accumulated Reversionary Bonus

…累積増額式配当金(リバージョナリーボーナス) ※一部取崩し可- Cash Value of Terminal Bonus

…ターミナルボーナス返戻金(解約時に支給)- Guaranteed

…保証死亡保険金- Face Value of Accumulated Reversionary Bonus

…累積増額式配当金(リバージョナリーボーナス)- Face Value of Terminal Bonus

…ターミナルボーナス(死亡時に支給)

ちょっと難しいですね。

保険料は米ドル建てで、年間12,000米ドルを5年で払うというシミュレーションです。

月1,000米ドルはちょっと高いですね。(約11万円)

ただ、僕が今回実際に加入したのは、月200米ドル(約2.2万円)x15年というプラン。

もし月に携帯代に1万(2人で2万)も払ってるなら、格安SIMに乗り換えたらそのくらいは浮いちゃいます。

少額からでも積み立て出来るので、割と独身の2~30代女性というような顧客も多いとの事でした。

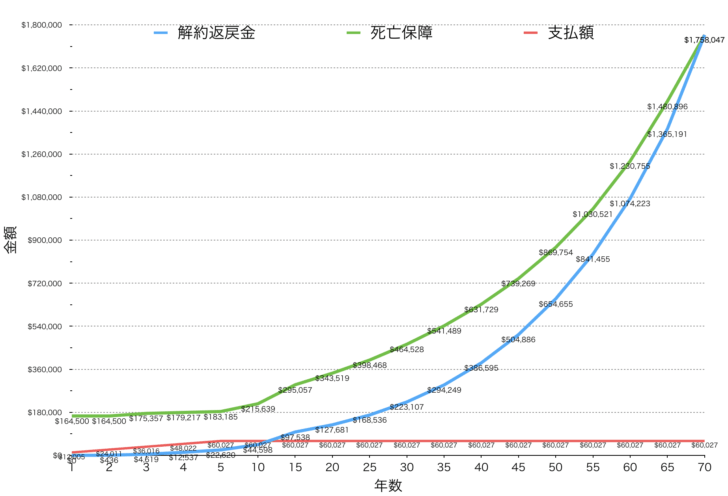

さて。上の表ですが、数字だけ見ても難しいので、見やすくしたグラフがこれです。

※最初の5年だけ1年刻み、あとは5年刻みのグラフになっているので、そこだけご留意下さい。

赤い線が支払額。青い線が解約返戻金。緑の線が死亡保障。

見ての通り赤い線は最初の5年で止まってます。つまりそれ以降はもうビタイチ払わなくてOK。

なのにグイグイと上がる青と緑。

返戻金の増加率がすごい

支払額の返戻金は20年で213%、40年で644%。

例えば、日本円で累積600万円ほどを保険料として積み立てると、20年後には2倍以上の1,300万円ほど、40年後には6倍以上の3,800万円ほどの返戻金になる、と。(積み立ては米ドルで行うので、その時の為替レートによって金額は上下します)

これって、日本で定期預金に預けてたって、絶対ムリな数字ですね。

まして、生命保険だと、満期で100%返ってくるかどうか。

死亡保障額がすごい

これはただの積み立ての預金じゃなく、生命保険なわけなので、当たり前ですが死亡保障がついてます。

このプランで言うと、最初の2年は死亡保障1,600万円ほど。自分が死んだら1,600万円ほど保険金が下りるということですね。

しかし、何故か死亡保障額、ここから増えていきます。

20年後には死亡保障額が6.2倍の約3,600万円、40年後には11.2倍の約6,600万円。

もう意味が分かりません。歳を取るにつれて死亡リスクは高まるのに、保障が増えるという。

なんで解約返戻金がそんなに増えるの?

世の保険会社は、預かったお金を運用するわけですね。

預かった保険料を、無駄に広告を打ったりしないで、世界中の投資に回し、資産を増やし、それを還元する仕組みになっているということです。

日本の生命保険(または海外の生命保険の日本向けプラン)だと、国内の低金利で回すので、契約者にリターンするにもその源泉が生み出せないということですね。

また、保険料を広告費に使っちゃったりしています。よくCMやってますね。

日本の保険と比較した場合、日本では預かり資産の約40%が国債でフリーズされて、のこり60%で運用をするわけで、これも社債や株などのインデックス投資など様々でしょう。ですが、日本ではこれらの配当には配当課税が20%課税されて、更に法人課税で約39%課税(一部減税)されるので、エンドユーザーが手にする解約返戻金に大きく左右するわけなのです。

これに対して香港は、預かり資産の運用で発生するインカムゲイン、キャピタルゲインは非課税、そして保険会社の最終利益にかかる法人所得税も最大課税が16.5%なので、利幅が大きく、これがエンドユーザーの解約返戻金に反映されるので、利回り換算で4%以上の高いパフォーマンスが出るという仕組みなのです。

なので、決して利回りすなわち解約返戻金が驚くべき高さというわけではなく、香港では普通ということなのです。

典型的日本人の僕の最初の生命保険

さて。ちょっと立ち返って、これまでの僕の話です。

第一子が生まれたのが16年前。

子供が産まれ「生命保険に入らなくては」と、当時住んでいた駅の前で勧誘していた○○生命の生命保険に、誘われるがままに入りました。

当時は、結婚したばかりだし子供も産まれたばかり。父として夫として、万一自分が倒れた場合に備えて家族のために生命保険に入らなければ。

自分は素人だからわからないけど、保険屋さんは専門家だから、言う通りにしていれば大丈夫だろう。担当者のおばちゃんも子供好きで良い人そうだし、誰でも知っている超有名な保険会社だから間違いも無いだろう。という流れです。

大体みんなそんなもんなんじゃないでしょうか。

なお、保険屋さん直じゃなくて、比較してくれるような窓口的な所に行っても、結局同じことです。

外資系生命保険に乗り換え

それから7年ほど経ち、数年前に人づてで「もっと良い生命保険があるよ」という噂を聞いて、乗り換えたのが、外資系の☓☓生命。

その時、これまでとの比較の説明を受けて、今まで入っていた日系の○○生命保険は中々アコギだな〜と思いました。

テレビCMやら、色んなスポンサーになるための広告費は、当然保険料に跳ね返ってきているわけです。

○○生命は、この時点で解約しました。

特に、「学資保険」なんて、最終的に100%割ったり、普通に貯金するより割に合わないというのがここで判明しました。怖い怖い。

海外のオフショア生命保険はそんなものではなかった

そして今回の話。

外資系の☓☓生命保険は、日本国内ではいい条件だと思ったんですが、国内外の金融・保険に詳しい専門家の講義を受けた所「悪くないけど、日本でできる範囲内のプラン」というような解釈。

日本は、既存の保険会社や、巡り巡ると国債や日銀など、まあ日本の経済全体を守るための法規制があって、金融系は色々制約を受けている、とうことですね。ザックリ言うと。

そういったしがらみがあり、オフショア生命保険はじめ、海外の金融商品の情報は入って来ないわけです。

「保険比較」の窓口的なところに行っても、無理です。

あとは、前述の通り。知ってみれば、まあ比較にならないなというところです。

定期預金や銀行積み立てとオフショア生命保険の比較

保険の比較も勿論なんですが、今回僕が比較として考えたのは、銀行の預金です。

銀行に預けている定期預金、これが意味ないなと。

超低金利でほぼ増えもしないし、何の保障もない。

それに比べて、そのお金をオフショア保険に回せば、勝手に増えてくれる上に、保障まで付く、と。

デメリットとしては、急に現金が必要になった際に、タイミングによっては解約払戻金が支払額を下回るということ。

なので、無理のない計画をすることが必要だとは思いました。

ある程度支払いをしたら、一部取り崩しもできるようになるので、まずは最初の数年を乗り切ることですね。

まあそもそも積立は目先ではないので、10年経ってから「ああ、あの時入っておけば…」となる方がリスクだと思いました。

しかも、その間に万一のことがあれば、家族に大きくお金を残せますしね。

心配じゃないの?リスクは?

心配な点は3点。

1.海外の得体の知れない会社で大丈夫なの?

見ての通り、多くの日本の生命保険会社はS&Pの格付けが”A”か”A+”と言ったところです。

格付けというのは会社の信頼性。今後長きに渡って潰れたりしないかどうかの指標のことです。

一方、今回僕が加入した保険会社はこんな感じ。

- 「世界で最も持続可能な企業100」に、14年連続でランクイン

- 格付け S&P:AA 、Moody’s:Aa3 、A.M. Best:A+ 、DBRS:AA.

- 1865年設立した歴史ある世界的な保険会社

- 営業拠点は世界28マーケット、従業員数5万人以上

- 預かり資産は2023年時点で1兆4000億カナダドル、日本円で約160兆円

と、全然得体が知れなくありません。世界的には超有名で超安定。

万一ここが潰れるような事態があるとすれば、その前に日本の保険会社の方が危ないでしょう、という判断。

2.日本語しか出来ないし、いざという時サポートとかどうなっちゃうの?

これ、カナダの保険会社を香港で契約した理由の1つ。

香港の保険代理店は、日本人の常駐窓口があって、普通に日本語でサポートしてくれます。

この代理店自体が、母体が香港の大きな会社です。契約の一切をお任せ出来るのでいいなと思いました。

カナダの保険会社直で契約するなら、よほど英語堪能じゃないと難しいんじゃないかと(そもそも直契約が出来るのか不明)

3.ドル建てって怖い

「ドル建て」っていうのは日本円で払うのではなく、ドル(この場合米ドル)で保険料を払うということ。つまり、月200ドル支払うということは、その月のドル円レートが100円だったら2万円、120円だったら2.4万円、と毎月支払う保険料が揺れます。

受け取りの時も、その時の為替レートによって変動します。

今後、日本円の価値がどうなっていくかは誰にも分かりませんが、資産を日本円だけで持つのは、いかにも危険。かといって、勿論名も知らないような通貨で持つのは危険ですが、米ドルが紙くずになる事は普通に考えて有り得ないでしょう。

資産を色々な通貨に分散して持っておくのは、今後のリスクヘッジにもなります。

とはいえ勿論、死亡時や解約返戻金を、日本円で欲しければ、日本円で貰うことは普通に可能とのことです。

実際に契約してみました

日本人の窓口担当者さんから、日本語で説明を受けた後、書類の記入です。

サインを10枚ほど。

健康状態などは自己申告のみ。特に健康診断や喫煙のテストなどをするということはなく、30分程度で手続き終了。

契約の際に必要なものがいくつかありました。

- パスポート

- 香港の入国スリップ(香港は入国時にパスポートにスタンプじゃなく紙をくれます)

- クレジットカード

- 日本の免許証

- 受取人のパスポート(僕の場合は妻)

- 日本のマイナンバー

ただ、あろうことか、この日もいつものように気軽に手ぶらで行ってしまったので、これら全て、後日、写メのスキャンデータで送る、ということでOKでした。楽ちん。

手続きの後は、香港で美味しいご飯を食べて帰るだけ。

後日、香港から支払いのレシート来てました。この後、保険証券も来るかな。追って更新します。

クレジットカードで払える

生命保険の保険料って、クレジットカードで払えないのがほとんどだと思います。

最初の数カ月分はクレジットカードOKで、その後は銀行引き落とし、とか。

僕は割とクレジットカードマニアな方で、クレジットカードで払えるものは税金・保険など含め、極力クレジットカードで払うようにしています。

で、マイル貯めて、タダで海外に行く、と。

なので、クレジットカードで支払いできるのは、地味に嬉しいことでした。

ただし、ダイナースとアメックスは不可でした。

後日談:クレカの有効期限が切れる際には、事前にメールで連絡が来て、変更の手続き書類を送ってね、というお知らせがありました。関係書類を郵送して、完了です。

香港オフショア生命保険まとめ

僕のような家族持ちは、まず間違いなく生命保険に入ると思います。

最近、周りで出産ラッシュがありまして、みんな生命保険を検討してたりすると思うんですが、今回の話も踏まえて、色んな情報から総合的に判断するべきかな思います。

僕は何も知らなかったんで損しました。もっと早く知っておけば…と思ってます。

保険は途中で解約すると、支払額よりだいぶ下回った返戻金しか返ってこないので、迂闊なタイミングで解約しにくい、という性質があるから。

あと、掛け捨てはやめたほうが良いと思います。学資保険や医療保険も微妙。

結構、バカらしいものがあります。

僕は本職じゃないので、細かい数字や条件等は説明出来ませんが、相談や情報提供ならいつでも。

※記事内の日本円は1ドル110円換算で書いています。

追記:ネットで管理出来る

後日色々送られてきました。

最初に貰った領収書の他、クーリングオフに関するものや、WEB管理画面のIDパスワードが送られてきました。

仮パスワードは、30日後に無効になってしまうため、その前に一度レジストレーションする必要があるようです。

IDと仮パスワードを入力→パスワードの上何桁を入力→生年月日選択→新規パスワードの設定(8文字以内で大文字小文字記号を混ぜたもの)、と進むと完了です。

管理画面では支払い方法や、支払履歴等の確認ができるようです。そう言えば日本の保険ってこういうのあるのかな…?

内容や操作は英語ですが、日本人の担当さんに聞けるので、特に不便は感じません。

→シミュレーションの取り寄せ依頼・ご質問などは、専用のフォームを用意したのでこちらからどうぞ。

追記:お問い合わせについて

この件については、結構お問い合わせが来ました。

オフショア生命保険や、海外資産運用に関する情報は、結構需要がありそうですね。

シミュレーション(見積)と、現地の香港IFA(代理店)の担当さんまではご紹介できるので、お気軽にどうぞ。

すごく丁寧な文面でメール頂いたりして、逆に恐縮だったりしましたが、興味ある方はお気軽にお問い合わせしてください。ブログの宣伝だけしてくれればうれしいです。

何歳まで加入できるの?

払込期間は、70歳まで。

なので、15年払いなら55歳まで、10年払いなら60歳まで、5年払いなら65歳まで、というような形です。

しかし、被保険者が子供、とかであれば大丈夫とのこと。

そのあたりも相談に乗って貰えます。

また、商品によって条件は異なるので、もっと柔軟な商品も相談できると思います。

いつまで新規加入出来るかは分からない

日本居住の日本人が入れる保険や金融商品というのは限られています。

先日、そのうちの有名な一社(今回僕がこの記事で書いた保険ではありませんが)、来年から新規加入が出来なくなるという知らせが有りました。

新規で入れなくなったからと言って、既に契約済みのものは影響ありません。あくまで、新規で新しく入ることができなくなる、ということです。

しかし、金融庁的には海外への資産形成は喜ばしくない(海外にお金が流れちゃう)ので、今後緩和されるということは無さそうですね。

いつまでも入れるという訳では無さそうなので、海外生命保険や金融商品を考えている方は急いだほうが良さそうです。来年はどうなるかわかりませんとのこと。

実際、海外銀行口座開設は、年々厳しくなり、僕は数年前にタイと香港に銀行口座開設しましたが、今はタイの口座はもう出来ないと聞いています。

可能なうちに、僕も今度は、子供の保険名義での積み立てを追加しようと考えています。

無料です。

何人かの方に質問されましたが、現地の窓口担当繋ぐのに特に費用は頂くようなことはありません。日程決まれば担当ご紹介するので、あとは直接どうぞ。担当者日本人なので日本語でOKです。

シミュレーションの取り寄せ依頼・ご質問などは、専用のフォームを用意したのでこちらからどうぞ。

追記 : 国内から書類のやりとりでの契約も可能になったそうです

基本的に、IFAがどんな会社なのか、担当さんがどんな人なのか、自分の目で見て確かめた方が安心だと思うので、現地に行くことをお勧めします。

しかし、現地窓口が基本は土日休み(大人数や大口なら土曜対応も可能との事)なので、物理的に行けない方のために、郵送ベースでの契約も可とのこと。契約前には質問等々のやりとりは直接してみて下さい。

では!

コメント この記事の情報が古かったり間違っていたりしたらコメントください。質問もお気軽に。